「老後資金2000万円準備とか絶対無理!!」

「物価はどんどん上昇してるのに給料はちっとも上がらず老後資金なんて貯まらない」

「老後はあくせく働きたくない。のんびりしたい」

「iDeCo(イデコ)って聞いたことあるけど何?」

「節税とか非課税になるらしく周りが皆やってるけど、仕組みが理解できない…」

「iDeCoとNISA(ニーサ)ってどう違うの?」

「資産運用って何か楽して儲けてずるいし、うさんくさい…」

「投資って怖くないの?」

「投資に興味あるけど家族から反対されて始められない」

「投資って金持ちしかできないでしょ、そんなお金どこにもないよ」

「株価が暴落したらどうするの⁉︎」

「どれくらい投資で儲かるの?」

「iDeCoってどうやって始めるの?」

「証券会社はどこが良いの?銀行じゃダメなの?」

「投資商品は結局何が良いの?よく分からない」

「インデックスファンド、アクティブファンドって何?」

数多くの疑問や悩み、よく分かります…僕も昔そうでしたから。

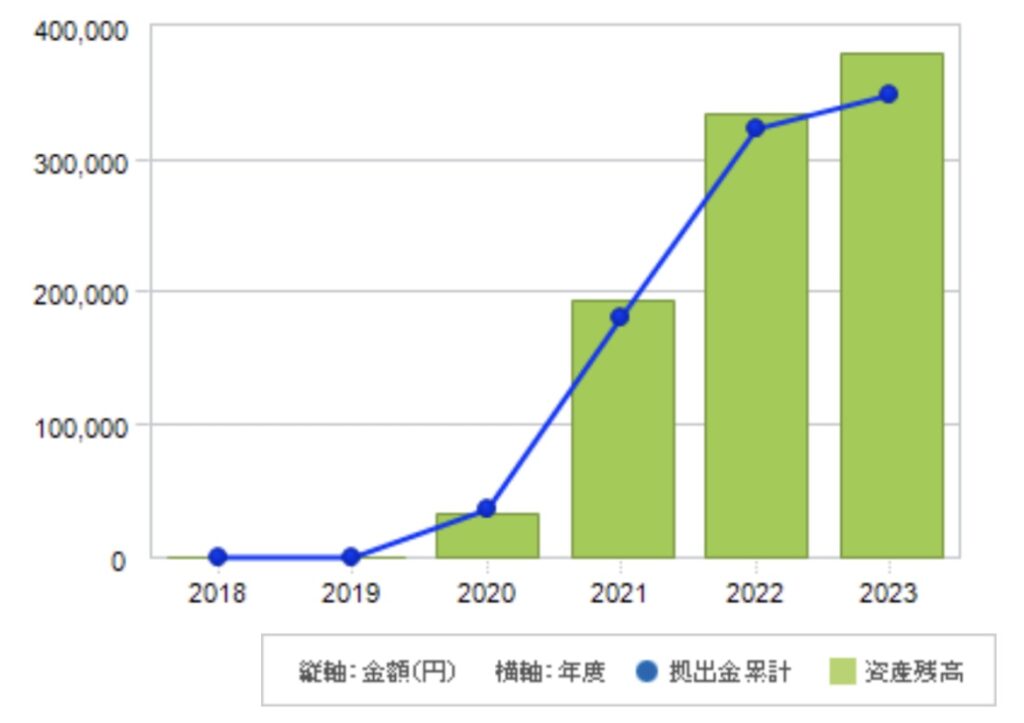

・この記事では、投資初心者がiDeCoを始めてみて、3年経過した時点での資産運用の状況を報告して「現時点で実際どれくらい老後資金が貯まってきたか」をご紹介します。

利益が出てる時も、損失が出てる時も隠さず報告していこうと思いますので参考になれば幸いです。

(※結果だけまず知りたい人は記事が長いので目次ボタンから飛んでください。)

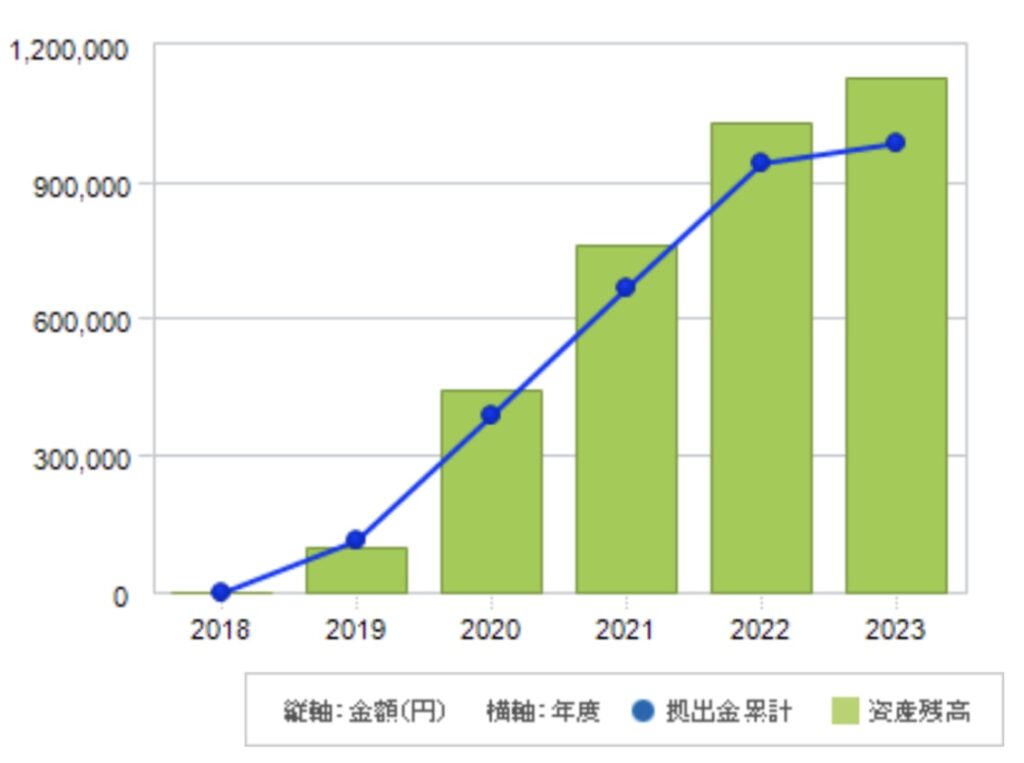

iDeCoでの実際の資産運用成績

2023年5月最新状況 夫婦共にSBI証券

たきとこのiDeCo(毎月2.3万円)

投資額合計:98.9万円

評価金額:112.9万円

損益:+14.0万円(+14.2%)

SBI証券の実際の運用成績画面↓

2020年3月のコロナショック、2022年2月ロシア-ウクライナ侵攻で全世界的に株価が暴落しましたが、そんな時こそ少額ずつでもインデックスファンドを定額コツコツ投資(=ドルコスト平均法)をほったらかしで行えるのがiDeCoの強みです。

僕は普段株価チャートは見ていません(というか理解できないし予測も不可能…)

投資初心者でも現在の損益率は14.2%と複利の力で増えています。

ドルコスト平均法とは

・一定期間に一定金額で同じものに投資し続ける手法(積立定額投資)のこと。

・値動きを意識せず淡々と定期的に買い続けるため購入金額を平準化できる(株価が高いときは少なく買い、安いときは多く買う)。株価が値上げしても値下げしても、舞い上がったり落ち込んだりせず淡々と積立投資できる(=株価を気にせずほったらかし投資できる)

・投資に関するストレスが非常に少ない(元手が少なくても投資できる、手間がかからない、株価が変動しても必要以上に不安にならなくて済む)

インデックスファンドとは?

・日経平均、TOPIX(東証株価指数)、S&P500、ダウ平均のような「指数」と同じ値動きを目指すファンド(投資信託≒いろいろな投資商品の詰め合わせパックみたいなもの)のこと。

・「指数」とは市場のモノサシ、「取引所全体」や「特定の銘柄群」の値動きを表すもの。

例えば「日経平均」の値動きを見れば、日本の有名企業225社の株価が全体としてどう動いたか分かる。「日経平均という指数と同じ値動きになるように投資する」=「日経平均が上昇すれば自分の持ってる銘柄の投資信託の株価も上がる」ということになる。

・指数を上回ることを目指す「アクティブファンド」も多数存在するが指数を上回れないケースが70~90%と圧倒的に多い、手数料(信託報酬)が高いことから圧倒的にインデックスファンドがおすすめです。

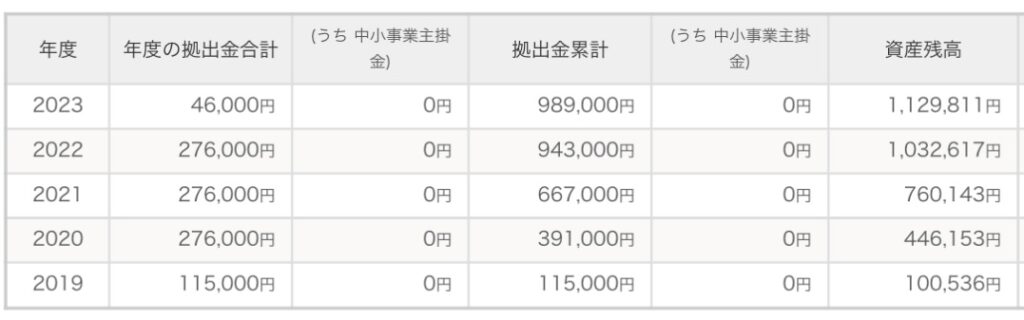

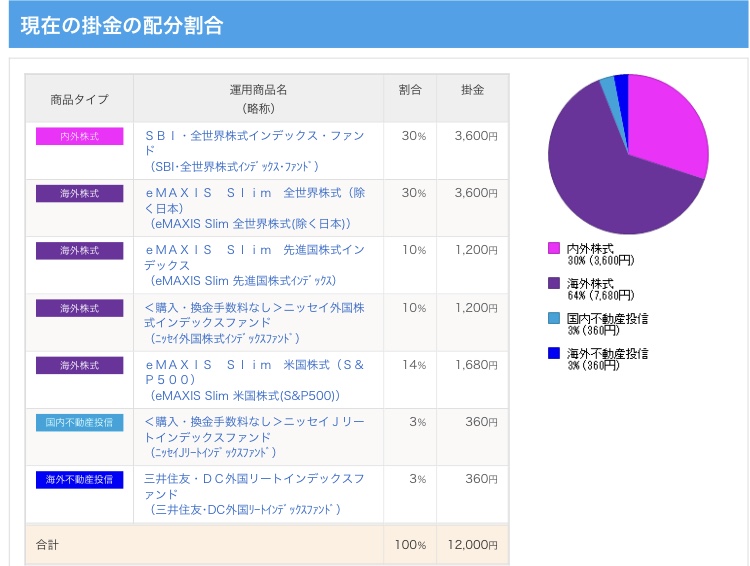

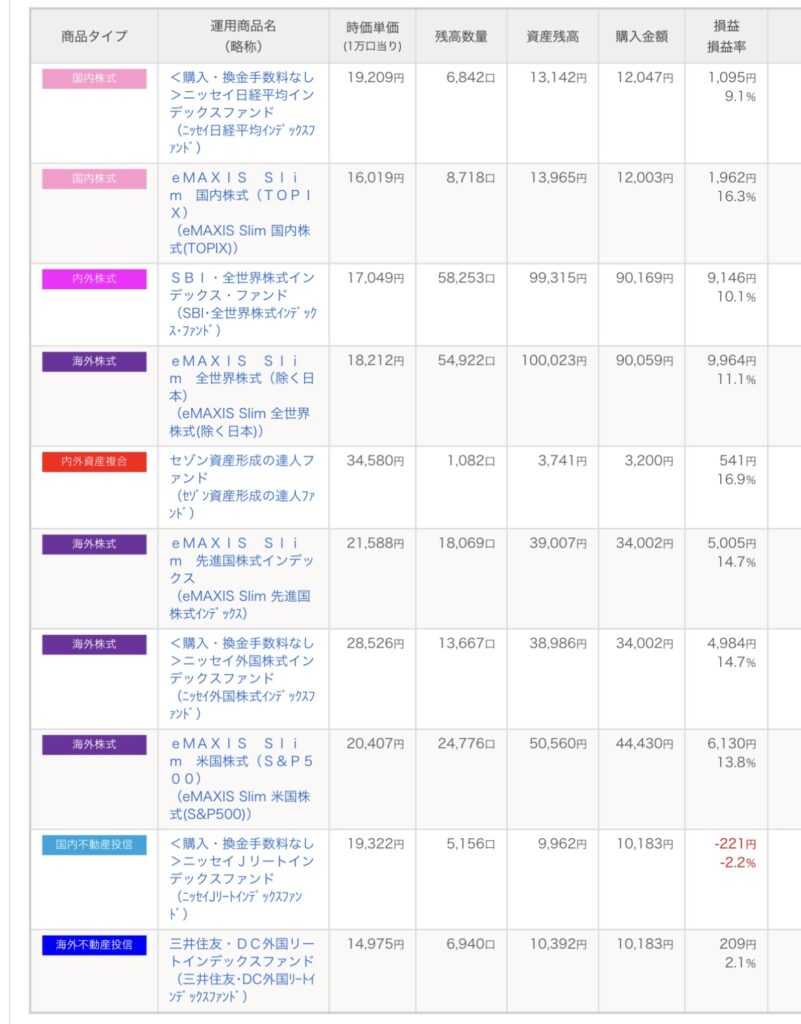

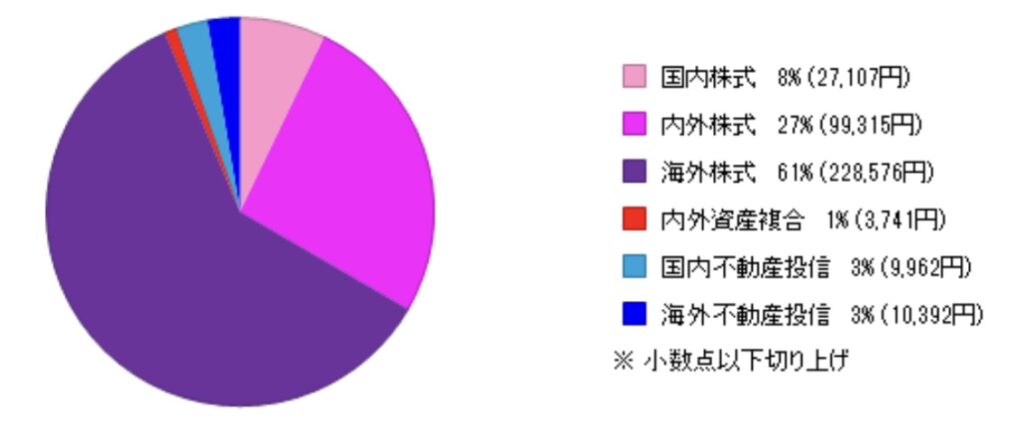

投資銘柄の詳細

2023年5月最新状況

iDeCoは60歳まで引き出せず、生活防衛費も確保したので株式中心の投資信託に配分割合を変更してます。(操作はとっても簡単)

全世界株式で分散していますが、その内容は米国の占める割合がとても高く、米国の影響は必ず受ける事になります。

投資を始めた当初はどの商品を買ったらよいか分からず実験的にいろいろと買いました↓

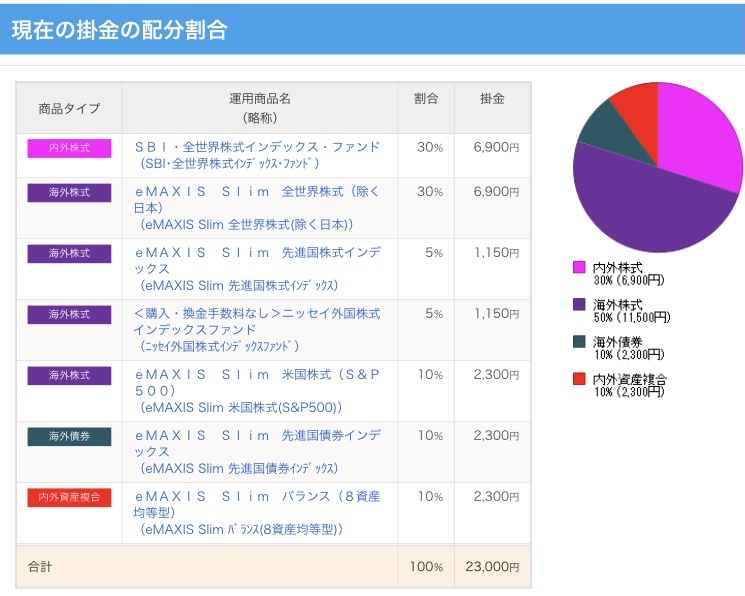

たきとこの妻のiDeCo(毎月1.2万円)

投資額合計:34.8万円

評価金額:37.9万円

損益:+3.1万円(+8.9%)

SBI証券の実際の運用成績画面↓

妻は企業年金があるため投資上限額が月1.2万円です。

投資額が僕より小さいことと1年遅れての投資のため利益を出すのにより時間がかかると思われます。

インデックス投資での少額の定額コツコツ投資(=ドルコスト平均法)は長期間投資(10-15年)での運用成績は初心者でも再現性が高いのがメリットですが、短期間投資では儲けにくいというデメリットがあります。

iDeCoは60歳以降の老後資金作りが目的のため、短期間の投資成績が悪くても(今の運用成績が悪くても)全く問題ないので気にしてません。

たきとこの妻のiDeCoの投資銘柄

↑2021年7月に掛金の配分割合を変更(変更は簡単です)

iDeCoは60歳まで引き出せず、生活防衛費も確保したので株式中心の投資信託に配分割合を変更してます。(操作はとっても簡単)

投資を始めた当初はどの商品を買ったらよいか分からず実験的にいろいろと買いました↓

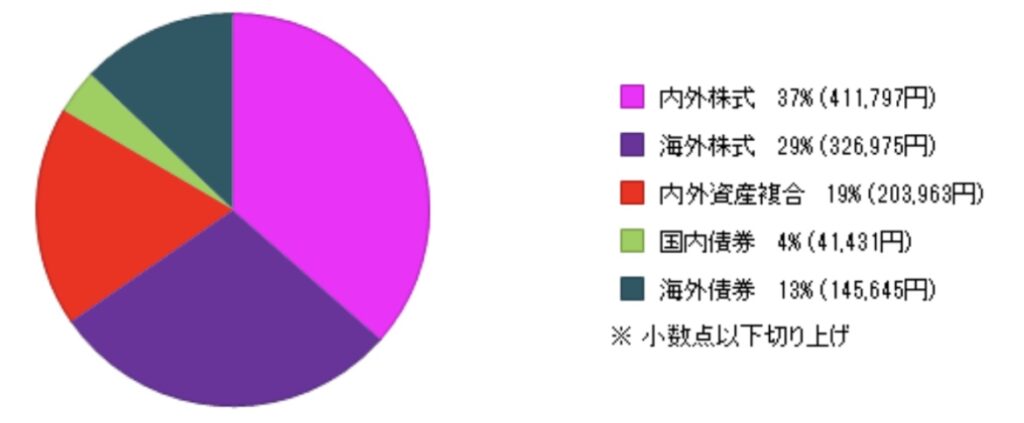

2人のiDeCo合計の運用成績(毎月3.5万円=夫2.3万円+妻1.2万円)

投資額合計:133.7万円

評価金額:150.8万円

損益:+17.1万円(+12.8%)

2023年5月最新状況

| 投資額合計 | 評価額 | |

| 自分のiDeCo | 98.9万円 | 112.9万円 |

| 妻のiDeCo | 34.8万円 | 37.9万円 |

| 全合計 | 133.7万円 | 150.8万円 |

2021年1月から妻もiDeCoを開始し毎月の投資額合計が3.5万円に増えました。

約25年後、60歳の時点で2000万円の老後資金を貯められるのか⁉

シミュレーションをしてみたいと思います↓

夫婦2人のiDeCoで2000万円をシミュレーション

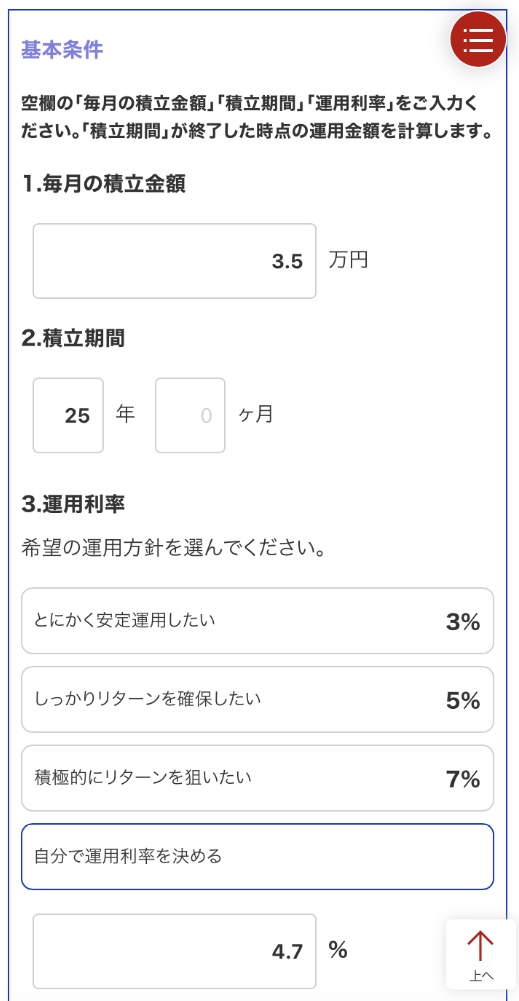

毎月3.5万円を25年間運用

夫婦で毎月3.5万(2.3万+1.2万)のiDeCoを継続すると今後どれくらいになるのかシミュレーションしてみます。

「楽天証券 シミュレーション」でググると簡単で便利な電卓が使えます。皮算用は楽しいです笑

25年の累積投資金額:1050万円

4.7%で運用すると総資産額:約2000万円

↑長期間の株式投資の運用利回りは平均4〜7%と言われており実現可能なレベルだと考えています(iDeCoの運用益は非課税!!)。

我が家は夫婦で毎月3.5万円をiDeCoでコツコツ積み立て投資して老後資金2000万円を作る計画です。下図↓

運用益の約1000万円に税金がかからない(=非課税)のがiDeCoの嬉しいところです‼︎

時間がかかるのが難点ですが、1000万円が倍増して2000万円になるなんて、複利の力はすさまじいです。

iDeCoでの節税効果と非課税効果

サラリーマンにとってiDeCoは節税できる数少ない貴重な手段

iDeCoのシミュレーション画面で年齢や年収、掛け金を入力すると①②の予想値が出されます。

①拠出時(投資時)の税制優遇

②運用時(投資で増えた分)の税制優遇

①拠出時の税制優遇

・たきとこのiDeCoの場合

毎月2.3万円(年間27.6万円)を25年間投資すると年間8.4万円、25年の累計は210万円の節税となる

(※年収によって納税額が異なるため、節税額も年収によって異なります)

・たきとこの妻のiDeCoの場合

毎月1.2万円(年間14.4万円)を25年間投資すると年間2.1万円、25年の累計は54万円の節税となる

(※年収によって納税額が異なるため、節税額も年収によって異なります)

これだけの節税効果があるならば、万が一多少投資で損をしたとしてもトータルではお得になるだろうと夫婦で判断しiDeCoを始める決意をしました!

実際には10〜15年以上の長期の投資期間が取れるならば資産は増える可能性が高いため、決断できたら早めに始めてみるべきだと思います。

②運用時の税制優遇

・たきとこのiDeCoの場合

毎月2.3万円を25年間投資(=投資総額690万円)を運用利回り4.0%と仮定すると60歳時に総額1170万円(運用益480万円)と予想

→通常の投資では増えた分の運用益480万円の20.315%(=97.5万円)の税金が徴収されるが、iDeCoでの投資運用益は非課税であるため97.5万円が徴収されない。

・たきとこの妻のiDeCoの場合

毎月1.2万円を25年間投資(=投資総額360万円)を運用利回り4.0%と仮定すると60歳時に総額610万円(運用益250万円)と予想

→ 通常の投資では増えた分の運用益250万円の20.315%(=50万円)の税金が徴収されるが、iDeCoでの投資運用益は非課税であるため50万円が徴収されない。

なぜiDeCoがこんなに優遇された制度なのか…怪しいと思いませんか?

→日本が超高齢化社会に突入少子化も解決が難しく経済が伸び悩み、退職金額も年々減少し、年金支給額も減額は免れない状況、そして退職後の老後は20~30年と非常に長い

→「iDeCo(正式名称は「個人型確定拠出年金」)という老後資金のためのシステムを2017年からは誰でも利用できるように法整備したので各個人で老後に備えてください」という国からのメッセージと考えられます。

iDeCoに加入しているかどうかで老後資金に関して大きく差がつきそうです。

※2016年までは自営業者等や一部の会社勤めの人しか利用できない制度でした。

※2017年だけでも30万人以上がiDeCoに加入し2022年10月時点で約269万人となりこの5年間で急増しました。(ちなみに2022年6月時点で、つみたてNISAの口座数は約639万口座)

※法改正により2022年5月から加入可能年齢がさらに拡大され65歳未満まで(改正前は60歳未満まで)加入できるようになり、今後さらに加入者数は増えると思われます。

つみたてNISAの詳細は別記事にします。

まとめ

・一度設定をしてしまえば節税や非課税のメリットもあり、老後資産形成目的に放ったらかしでコツコツ投資できるiDeCoはとても有効と思われます。

・iDeCoを始めてから老後資金の不安がだいぶ減り精神的にも安定します。

・iDeCoでの資産形成方法(コツコツ投資)は短期間で利益を出すのは難しく、10~15年以上の長期投資期間が必要となるスタイルのため早めに投資を開始することをお勧めします。

今後も運用成績をお伝えしながら継続していきます。